据外媒 The Information 最新报道,腾讯 2020 年通过持约 100 家上市公司的少数股权,获得总计 1200 亿美元(折合约 7816.7 亿人民币)的未实现收益,约为其 2020 年预估利润的 6 倍。

这一收益的规模,凸显出腾讯在股权投资方面的活跃程度,远超拥有大量现金储备的苹果、Alphabet、微软和 Facebook 等美国科技巨头。

多数美国科技巨头将现金保守地投资于债券和政府证券,相比之下,腾讯会将其部分现金注入到广泛的股权投资中。

截至发稿时间,腾讯总市值达 6.27 万亿港元(约 5.3 万亿人民币),是中国第一大、全球第六大最有价值的公司,将在本月公布 2020 年财务业绩。

一、投资百家上市公司,股权价值逾 2800 亿美元

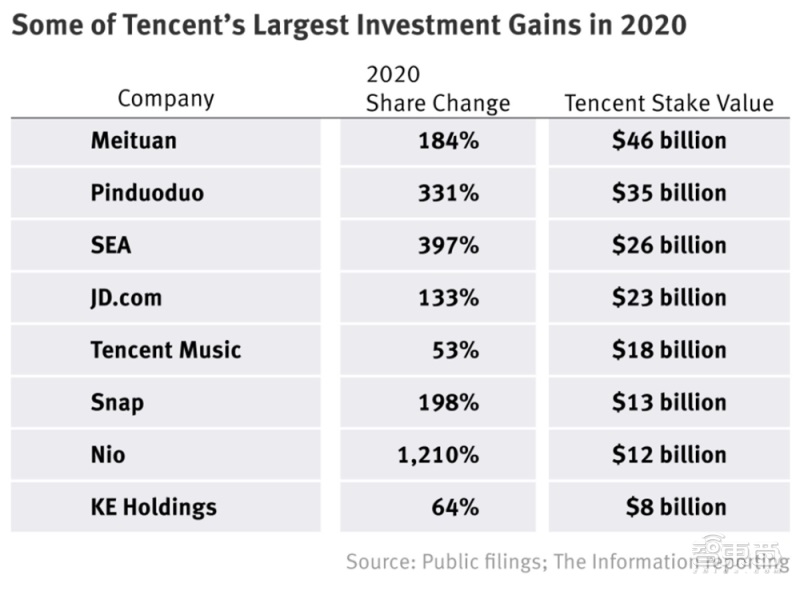

根据其内部数据,2020 年年底,腾讯在上市公司(不包括子公司)的股权价值约为 1840 亿美元(约合 1.2 万亿人民币),比去年同期的 640 亿美元(约合 4200 亿人民币)增加 1 倍以上。

为了将这些账面收益的规模考虑在内,一些分析师估计,腾讯 2020 年净利润将约为 200 亿美元。

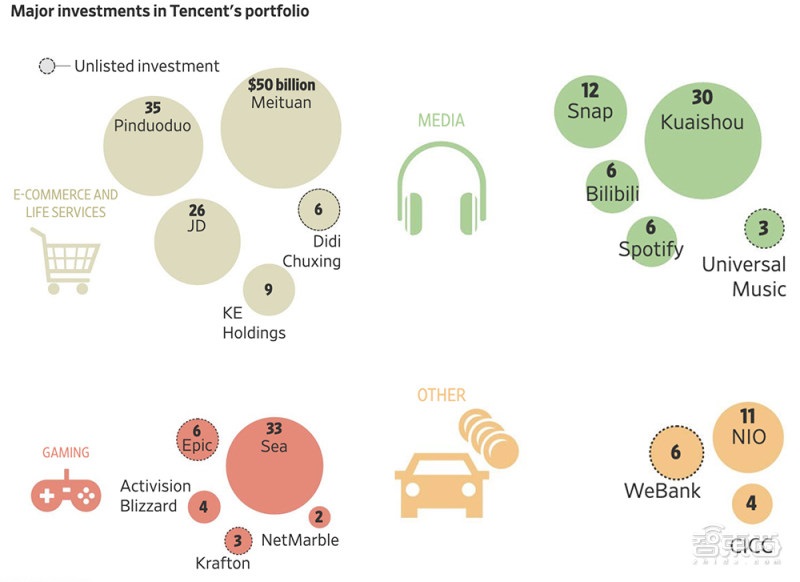

根据内部数据,到 2020 年底,腾讯拥有近 1200 家公司的股份,其中约有 100 家为上市公司,其余为私人所有。

这些年来,腾讯花了 800 亿美元收购这些股份,到 2020 年底,这些股权价值已逾 2800 亿美元。

不过在出售股份前,腾讯无法实现收益,这意味着投资组合的价值将随市场波动。今年早些时候,腾讯所持的多家大型上市公司的市值持续上涨,但由于近几周美国和中国的主要科技股被抛售而收窄了部分涨幅。

腾讯在美国的一些同行也投资于私营科技公司,但规模要小得多。例如,谷歌母公司 Alphabet 拥有两个风险投资部门,一个面向初创企业,另一个面向后期企业。

其监管文件显示,腾讯已在 “非上市股本证券”上投资了约 190 亿美元,其中似乎包含风险投资。相比之下,腾讯内部数据显示,仅 2020 年一年,腾讯的投资额就接近 170 亿美元。

二、投资规模媲美软银,借投资拓展业务版图

腾讯的投资组合规模堪比软银。软银通过其愿景基金,短短几年内部署了近 1000 亿美元。但与软银不同的是,腾讯遵循香港会计准则,并没有在利润表中计入其主要投资价值的波动。

这反映了软银和腾讯之间的一个关键区别。软银的核心业务是进行投资,而腾讯利用其投资来拓展其核心业务。

腾讯的投资大多是私营初创公司的少数股权,这些公司的产品和服务或者可以补充其现有业务,或者可以帮其加深对新技术和市场的洞察。

与旨在首次公开募股(IPO)后变现的风险投资基金不同,腾讯通常会在其投资组合中的初创公司上市后很长时间内都持有股份。

例如,腾讯于 2014 年投资了中国餐饮评论网站大众点评,大众点评于 2016 年与外卖应用程序美团合并。随后,腾讯又对合并后的公司美团进行了更多投资,2018 年,美团在香港上市。

美团和拼多多成为腾讯的主要战略盟友,与微信紧密合作,对抗共同的敌人阿里巴巴。

分析人士称,腾讯的投资并不是推动投资者对该股产生兴趣的主要因素。腾讯的大多数股东之所以押注腾讯,是因为其业务继续在全球最大的互联网市场中国占据主导地位。腾讯的网络游戏收入同比增长 45%,而其广告收入在 2020 年第三季度同比增长 16%。

三、多投资,少收购

风险投资家认为,在中国,腾讯是迄今为止大型科技公司拥有内部投资团队的最成功典范。

腾讯最大的国内竞争对手阿里巴巴,2019 年 9 月透露其战略性投资价值约为 830 亿美元,其中包括在中国金融科技巨头蚂蚁集团中的 1/3 股权。

知情人士说,腾讯会避免大多数直接收购,而倾向于持有公司的少数股权,因为创业者有时会在被收购后失去动力。腾讯也没有管理专业知识来经营其他类型的业务,例如送餐或打车等需要动员数以百万计驾驶员的业务。

以营收计,腾讯是全球最大的视频游戏发行商,它还投资了国内外众多游戏开发商,以吸引有才华的团队及其最有前途的游戏。

比如在 2011 年,腾讯完成了一笔重要海外交易,花 4 亿美元收购了洛杉矶 Riot Games 的控股权。据了解这笔交易的直接人士说,游戏巨作《英雄联盟》背后的 Riot 在 2015 年估值为 85 亿美元。

再比如,它在 2012 年就投资了总部位于北卡罗来纳州的 Epic Games,之后 Epic Games 发布轰动一时的热门射击游戏《堡垒之夜》(Fortnite)

一位知情人士说,Epic 去年称其市值为 173 亿美元,这大约为腾讯多年来投资该公司的 10 倍。

去年,随着美团和拼多多的股价飙升,腾讯的长期投资至少在账面上得到了回报。

据两位知情人士透露,以绝对美元计算,2020 年腾讯投资组合中最大的收益来自美团、拼多多、新加坡电商及在线游戏公司 Sea 以及中国在线零售商京东。其中,截至 2020 年底,腾讯在美团和拼多多的股权分别相当于腾讯在投资期内支付的股份的 10 倍和 20 倍。

上个月,另一款热门视频应用供应商快手成为腾讯最新一家上市的投资公司,快手股价在香港上市首日上涨逾一倍。腾讯首次投资快手是在 2014 年 7 月,当时快手的估值只有约 6100 万美元,腾讯在快手随后的几轮融资持续追加投资,如今快手市值已经突破万亿港元大关。

其他值得注意的投资还包括电动汽车制造商蔚来汽车、视频游戏制造商动视暴雪,以及社交媒体公司 Snap 等非中国公司。如果市场继续接受,滴滴等更多腾讯支持的企业可能走向上市。

四、通过投资资源利用和效益最大化

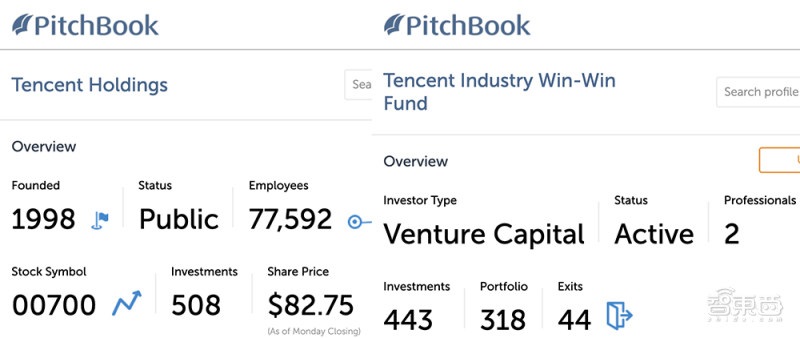

腾讯成立于 1998 年,过去十年中作为投资者越来越活跃。

据熟悉其战略的知情人士说,腾讯已经开始出售部分持股头寸以计入收益,腾讯高管还认为,其庞大的投资组合能充当保险单或对冲工具,如果核心业务需要额外现金,可以将其出售。

例如,据两位知情人士透露,腾讯于 2017 年 3 月斥资约 17 亿美元收购了特斯拉 5%的股份,但到 2018 年底,其持股比例降至 0.5%以下。

如果腾讯持有这 5%的股份,到 2020 年底,其价值将约为 340 亿美元。熟悉腾讯战略的人士称,腾讯仍从对特斯拉押注中获利数十亿美元,并能将这些资金用于其他表现良好的投资。

近年来,腾讯作为投资者的成功,使人们对其身份提出了新的质疑。一些批评人士警告说,腾讯作为投资巨头的影响力不断扩大,可能会分散其在开发创新产品这一关键工作上的注意力。

2018 年,一篇标题为《腾讯没有梦想》的现象级文章刷屏网络,质疑腾讯 “正在丧失产品能力和创业精神,变成一家投资公司”。

对此,腾讯创始人兼 CEO 马化腾回应:“投资的原因是从腾讯核心优势出发,从 QQ 开始我们就意识到社交产品的核心优势是流量。除了自主开拓多条事业线利用好这些流量以外,把不核心的、不专业的项目通过投资交给其他更合适的团队去做,如此更能将资源利用和效益最大化。”

腾讯投资组合的增长之际,其核心业务正面临来自字节跳动的激烈竞争,字节跳动的抖音 App 越来越吸引移动用户的注意力,这对腾讯在中国互联网领域的统治地位构成了一定威胁。

“腾讯的投资是基于可创造的长期价值,而不是短期目标和财务回报。通过这些投资,我们的目标是通过我们的核心业务产生战略利益,并与被投资公司一起构建行业生态系统。”腾讯的一名发言人说,但他未评论腾讯 2020 年投资组合的表现。

五、腾讯投资版图的幕后团队

随着腾讯投资的创企逐渐成长为一些特定赛道的科技巨头,腾讯作为投资者的影响力不断扩大。

腾讯现任和前任高管都表示,其投资敏锐度可以归功于其内部投资委员会的实力。该委员会负责制定腾讯的投资战略,并就关键交易做出决定,核心人员包括联合创始人兼 CEO 马化腾、总裁刘炽平和首席战略官兼高级执行副总裁詹姆斯 • 米切尔(James Mitchell)。

米切尔曾是高盛前研究分析师,在 2011 年加入腾讯,他领导着一支由交易专家组成的团队,负责执行和管理公司在全球的投资,通常不依靠投资银行提供建议。

腾讯科技的现任和前任员工称,米切尔的任务是让交易顺利完成,但刘炽平对委员会的影响最大,并就是否应该达成交易拥有最终决定权,他曾在高盛集团任职,是董事会投资委员会主席。

去年 1 月,刘炽平披露腾讯已经投资了 800 多家公司,其中 70 多家已上市,超过 160 家成为市值或估值超 10 亿美元的独角兽。

独立金融数据提供商 PitchBook 最新数据显示,腾讯控股已投资 508 笔,其企业风险投资部门腾讯产业双赢基金已投资 443 笔。

该委员会的另一位重要成员是腾讯投资管理合伙人李朝辉。前同事形容他是首席谈判代表,在腾讯支持的共享单车应用摩拜被美团收购时发挥了重要作用,时任摩拜董事会成员的李朝辉领导了交易谈判,并设法将腾讯和摩拜的利益最大化。

结语:腾讯投资,资本的转变

当年少的你如果还沉浸在自我为中心时,游戏公司就应该更好的为玩家提供更好的游戏体验,更加细腻的画面,更加流畅的动作。现实往往会摔你一个大耳光—醒醒吧,你只是一个被人拿捏在手中玩耍的人偶而已。

文章转载https://www.ithome.com/0/539/315.htm内容有删节